中國有個成語叫做“百足之蟲,死而不僵”,比喻勢力雄厚的集體或個人不易在短時間內垮臺。所以資本市場上,投資者們往往更加青睞藍籌股,因為覺得足夠“穩”。

然而最近金融巨頭瑞信卻用一出“百年基業,毀于一周”的荒誕悲劇,給全球投資者上了一堂生動的投資風險教育課:即便巨頭大而不能倒,也不意味著你穩而不會虧。

瑞士救瑞信,不惜“背信棄義”

過去一周,全球股市都被歐美銀行的破產危機搞得跌跌不休,投資者們翹首盼望歐美政府趕緊出手救援。

大家千盼萬盼,終于在周日深夜盼來瑞士政府公布解決瑞信危機的方案:讓瑞銀集團出手收購瑞信。

▲瑞銀集團出手收購瑞信。

但是方案一出卻讓世界大失所望,因為這不是剜肉補瘡,簡直就是殺雞取卵呀!

根據方案,每22.48股瑞信股份可以換取1股瑞銀股份,相當于瑞信每股收購價為0.76瑞郎,比瑞信上周五(17日)收市價1.86瑞郎低了近60%,比瑞信一年前(2022年3月18日)的股價低了90%,相當于瑞信被“一折”賤賣。

更為離譜的是,瑞士政府公布的方案中,還打破了兩條金融行業里遵循了千百年的規矩。

第一是違背了債權風險低于股權的慣例。

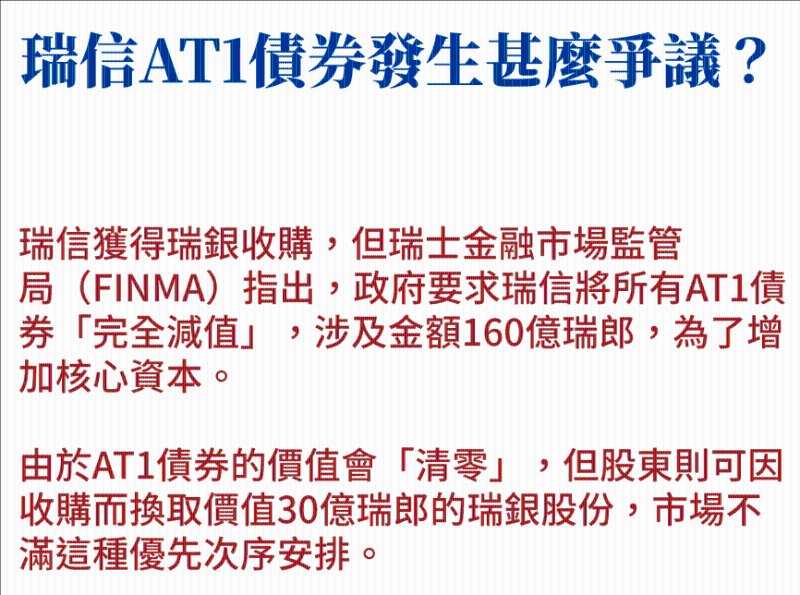

根據收購條款,瑞信價值160億瑞郎的額外一級資本(AT1)債券被“完全減記”,債權人的權益被完全清零,而股東們卻還獲得了價值30億瑞郎(約合32.5億美元)的補償。

如果把一個公司比喻成一個家族,股東就好比家族的成員,而債權人就好比是外人。你們自己把家敗了,卻還能夠分到錢,而借錢給你們的人卻要替你們承擔后果,這是什么天理?

對于瑞士政府的決定,歐洲三家銀行監管機構單一清算委員會(SRB)、歐洲銀行管理局(EBA)、歐洲央行銀行監管委員會(ECB)聯合發聲明,強調只有普通股全部記減之后,AT1債券才會記減,故AT1保障高于普通股。

第二是剝奪了股東的知情權和投票權。

為盡快促成此次收購,瑞士政府竟然通過緊急法案,直接繞過了向股東咨詢和股東投票等程序。

我們都知道,股東是企業的所有者,公司被賣了竟然不用跟所有者打招呼,簡直就是對“私有財產神圣不可侵犯”原則的赤裸裸踐踏!

瑞信被收購之前,第一大股東是沙特國家銀行,其去年11月以約14.6億美元收購瑞信9.9%股份的投資,目前持股價值只剩2.15億美元,損失超過12億美元。瑞信的第二大股東卡塔爾主權基金和第三大股東沙特私營企業奧拉揚集團,分別持有瑞信6.8%和4.9%的股權,也同樣要蒙受巨額的虧損。

▲瑞信大股東沙特國家銀行至今持股價值只剩2.15億美元。

此前有媒體報道說卡塔爾主權基金過去曾經持有瑞信AT1債券,但目前不清楚是否仍然持有這些債券。不過基本可以篤定,中東投資者在瑞信事件中將會蒙受巨大損失,堪稱“冤大頭”。不知沙特國家銀行知道事件結果,是否后悔上周拒絕救援瑞信?

然而嘲諷的是,在這個收購方案中,雖然瑞信的股東和債權人損失慘重,但是被瑞士政府指派去“救人”的瑞銀集團卻賺得盆滿缽滿。

根據交易條款,瑞信投資組合日后首50億瑞郎損失將由瑞銀承擔,其后90億瑞郎則由瑞士政府承擔,同時瑞士央行還將向瑞銀提供1000億瑞郎(約1080億美元)的流動性援助。

按照彭博社的預估,瑞銀的財富和資產管理投資資產,在吞并瑞信后將大增至5萬億美元。此外,瑞銀還獲得特別豁免,保留瑞信依然錄得盈利的瑞士子公司,其市場估值就已經是瑞銀收購瑞信所支付代價的3倍之多。

有人暴賺有人巨虧,難逃暗箱操作嫌疑

自3月10日美國硅谷銀行因擠兌危機突然宣布倒閉以來,銀行業危機迅速波及歐美多家銀行,其中影響最大的當屬瑞士信貸銀行。

瑞士信貸銀行成立于1856年,是全球第五大財團、瑞士第二大銀行,去年總資產達5755億美元,管理的資產規模超過11000億美元,在全球金融行業中具有舉足輕重的地位。

▲瑞士信貸銀行受到較大影響。

3月14日,瑞信發布的上一年度報告中自曝其2021和2022財年的財務報告程序存在“重大缺陷”,未能在財報中設計和維持有效的風險評估,正采取補救措施。而審計機構普華永道則對瑞信的“內部控制有效性”發布了否定意見。

隔日,持有瑞信9.9%股份的最大股東沙特國家銀行表示,根據監管規定他們持有瑞信的股份不能超過10%,因此無法向瑞信提供財務援助。這一表態引發了市場對于瑞信暴雷的擔憂,當天瑞信股價一度暴跌逾30%。

3月16日,瑞士央行同意向瑞信提供500億瑞郎(約合540億美元)的貸款,以增強流動性。隨后投資者信心稍獲重振,瑞信股價一度反彈20%。

3月17日,市場上開始傳出瑞士聯邦政府意欲撮合該國第一大銀行瑞銀集團收購瑞信的傳聞。

3月19日,瑞士聯邦政府宣布:最近的流動性外流和市場波動表明,恢復必要的信心已不再可能,采取迅速且能穩定局勢的解決方法是“絕對有必要的”。面對目前困難形勢,瑞銀集團收購瑞信是恢復金融市場最近缺乏的信心的最佳解決方案,同時也是管理瑞士及其公民面臨風險的最佳解決方案。

▲瑞銀集團收購瑞信是恢復金融市場最近缺乏的信心的最佳解決方案。

而這個解決方案,基本上就是瑞士聯邦政府、瑞銀集團、瑞信集團三方在密室里搗鼓出來的,絕大部分股東事先毫不知情,只能被迫接受。

如果說這個方案是事出緊迫不得已而為之,那么為何在這個方案中,瑞信股東、債權人和瑞銀集團的損益竟有天壤之別?

根據最新消息,英美兩地有投資者正研究采取法律行動捍衛自身權益,后續進展我們拭目以待。

潘多拉魔盒被打開,銀行業集體受害

如果說瑞信“一折”賤賣坑慘了股東,那么AT1債券“完全減記”則坑慘了債券持有人和全球銀行。

由于瑞士政府將瑞信的AT1債券清零,導致債券持有人血本無歸,引發了AT1市場拋售潮。全球各家銀行的額外一級資本(AT1)債券紛紛暴跌,其中歐洲各大銀行的跌幅尤甚。

3月20日,總部位于英國的匯豐控股(港股代碼:00005)有一筆2018年發行的“永久后償或有可轉換證券”,報價從96.87美元跌至76.5美元,大跌21%,另有多只其他AT1債券跌幅也超過10%。

另外受事件影響,昨日匯豐控股股價一度暴跌7.62%,最終收報50.45港元,跌幅6.23%,成為整個港股表現最差的藍籌股。

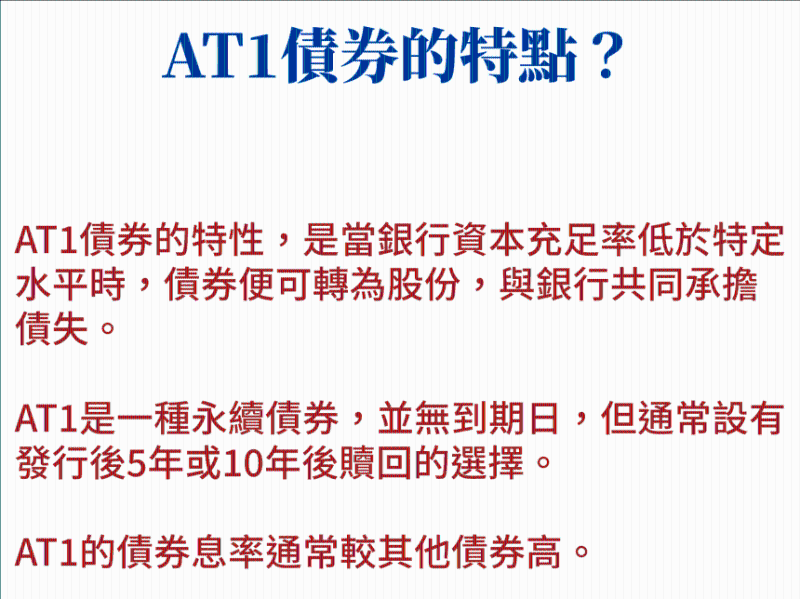

上海商業銀行研究部主管林俊泓表示,AT1債券是在2008年金融海嘯后被引入市場,其原意是設計出一款新式產品,吸引更多不同取態的資金投資在銀行,同時分散銀行融資途徑,而以其條款而言,在債市是偏向高風險、高回報的投資。

▲關于AT1的介紹與特點。

他稱,本身AT1的條款就規定,有權在特定情況下,讓債券持有人權益受損。但市場一時之間對AT1的恐慌性拋售,一部分是此前未曾注意到此項風險,另一部分是對瑞士當局違反投資常識的做法感到震驚。

▲瑞信AT1債券發生爭議。

對于匯控等本地及國際銀行股價大跌,林俊泓相信,未必反映信貸風險,反而更多是憂慮日后銀行為滿足資本比率,令發債的成本上升,影響盈利能力。至于事件對香港銀行體系的影響,他預估會受到沖擊,但程度會較輕,而環球市場恐慌會否進一步發酵,則仍有待觀察。

富途證券交易部高級分析師陸秉鈞則指出,瑞士當局的做法是完全顛覆市場認知,打破“在同一標的公司下,持有股票比債券危險”的金融排序。因為在傳統商業運作之下,當一間公司面臨破產危機時,債權人獲賠的優先級別應永遠高于股東。

所以陸秉鈞認為,此先例一開,將會對金融市場認知帶來洗牌式影響,有機會引發市場對全球銀行的CoCo債重新估值,以適應新“玩法”,對整個歐洲AT1債券市場造成沖擊,包括同樣有發行AT1債券的匯豐控股。

他相信,以后如果銀行要以此工具進行集資,成本將會更高,甚至因為需求不足而無法發行,進一步拉緊銀行流動性。

而對于股市影響,他認為市場對一連串銀行事件的認知,可能會由個別事例擴展至整個歐洲銀行業的危機,將對股市信心帶來中期影響,預料今后市場觀望情緒會更為濃烈,不利于股市中短期表現。

以上內容歸星島新聞集團所有,未經許可不得擅自轉載引用。